高額債権の償却調査 ご提案します

掲題を実現させるためには、調査会社へ『法人税基本通達 9-6-2』を理解させることが肝心です。この指導を徹底しないと、調査会社が勝手な動きをしてしまい「債権償却のため」とはほど遠い、調査結果を出してきてしまう懸念があります。

この基本通達によれば、債務超過の疎明として、「決算書を債務者から受領すること」

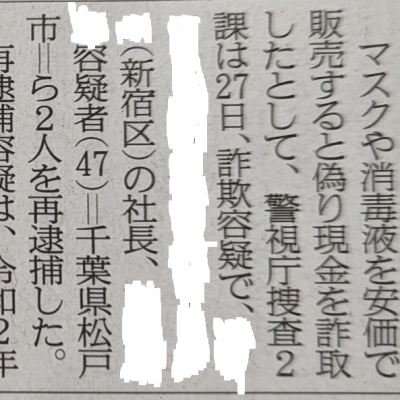

が要件。ところが、実際には『債務者から決算書を手に入れる?難しいよ』『債権償却に手を付けたいのはやまやまだが、決算書の入手は困難じゃないか』『そうかといって、回収不能債権をB/SにONしたままでよい、というわけにもいかない。。。』

〇 不良債権のオフバランス

〇 適正な株価

〇 キャシュフローのアップ 内外から求められる命題は山積し、税理士としても頭の痛い問題。

そこで、東京エスアールシーでは、「法人税基本通達 9-6-2」に記述されている『債務者の資産状況、支払い能力等からみてその全額が回収できないことが明らかになった場合』、その実態面を疎明した調査をご提案します。

入手困難な「債務者の決算書」の代わりの策として「法人実態調査」が効力を発揮。

→ 【総務法務】トラブル背景24例⑤をご覧ください

また、この「明らかになった場合」というのを、実態調査以外の側面から疎明するため、合わせて弁護士の協力も必要となります。

具体的には『訴訟 → 債務名義の取得 → 強制執行 → 執行不能調書(動産)・陳述書の無回答(債権執行)』という裁判手続きが求められます。

こうして、弁護士に依頼し「裁判上の手続きを踏まえ、債権回収の努力を充分行なったこと」に加えて、調査会社に依頼し「債務者の実態調査をさせて、支払い能力がないこと」を当局に示すことが出来れば、高額不良債権の償却を、適切に推し進めていけるはずです。

いずれにしましても、利益計上が見込まれたタイミングにおいてこそ高額不良債権の利益償却を、検討すべき時期ではないでしょうか?弊社、東京エスアールシーは、これまで税理士の先生方とご相談をしながら・・・、億を大幅に超える不良債権の償却にあたり、数多くの実態把握調査を進めてまいりました。もっとも堅い職業のひとつである税理士の先生が、弊社を信頼していただき、「実態把握調査」を依頼いただいた背景のひとつに、弊社の実績と代表プロフィールが後押しになっていた、といえるでしょう。

この記事へのコメントはありません。